INTRO

금리인상은 주식, 채권, 금 모든자산에 부정적인 요소입니다. 현금가치는 오르는 대신, 자산의 가치는 낮아지게되죠

금리인상시기는 자산을 불리기보다 잘 보호해야하는 시기입니다.

금리인상에 대비하기 위한 7가지 ETF를 소개해드립니다.

미국 반도체 ETF 리스트 [레버리지 & 인버스 포함]

| Ticker | Name | Issuer | Expense Ratio | AUM | Dividend Yield |

| XLF | Financial Select Sector SPDR ETF | State Street | 0.12% | $43.29B | 1.56% |

| KRE | SPDR S&P Regional Banking ETF | State Street | 0.35% | $5.52B | 1.96% |

| KIE | SPDR S&P Insurance ETF | State Street | 0.35% | $514.17M | 1.95% |

| SCHH | Schwab U.S. REIT ETF | Charles Schwab | 0.07% | $6.69B | 1.93% |

| FLOT | iShares Floating Rate Bond ETF | iShares | 0.15% | $7.00B | 0.45% |

| AGZD | WisdomTree Interest Rate Hedged U.S. Aggregate Bond Fund |

WisdomTree | 0.23% | $225.57M | 1.70% |

| SCHP | Schwab U.S. TIPS ETF | Charles Schwab | 0.05% | $6.28B | 3.69% |

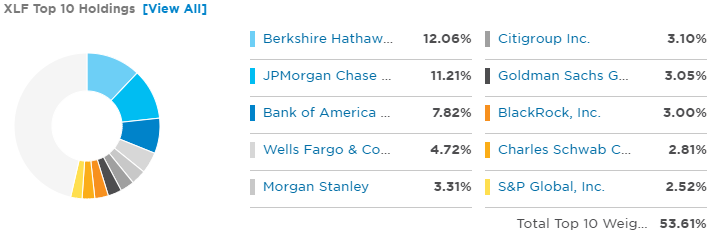

1. XLF

▶ 금리인상에 대비하기 위한 가장 심플한 ETF는 미국 금융섹터 ETF인 XLF입니다.

▶ 금리인상 = 금융주라는 공식은 지난 수십년 이상 통용된 전통적인 헷지방법입니다. 미국 금융주는 과거와 달리 펀더맨털이 상당히 튼튼하고, 매년 자사주매입과 배당금을 인상해주기 때문에 포트폴리오에 항상 일정비중 가져가야하는 섹터입니다.

▶ 버크셔, JP모건, BOA 등 금융기업들을 모두 가지고있어, 금리인상기가 끝나더라도 안정적으로 성장할 수 있는 기업들입니다.

▶ XLF외에도 금융주 ETF라면 변동성은 유사하기때문에 금리인상 대비 ETF로 선택하여도 무방할 것 입니다.

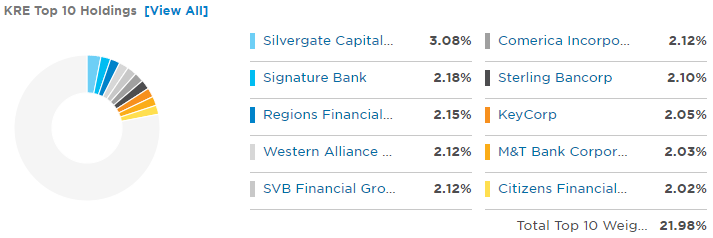

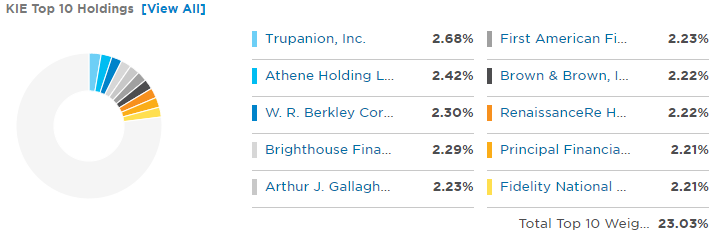

2. KRE & 3. KIE

▶ KRE는 미국 지방은행 ETF이며, KIE는 미국 보험기업 ETF입니다. XLF가 금융섹터 모두를 커버한다면, KRE와 KIE는 금융섹터 중 일부를 커버하는 ETF이죠.

▶ KRE는 미국 대형은행을 제외한 지방은행만을 포함하기 때문에 금리인상에 보다 민감하게 반응하기 때문에 XLF보다 적극적으로 금리인상에 대비하는 ETF입니다.

▶ KRE ETF의 자세한 정보 : KRE ETF : 미국 지방은행 ETF : 금리인상 대비

▶ KIE는 미국 보험기업을 보유하며, 보험기업들은 은행보다 금리인상에 상당히 민감합니다. 보험기업들은 대부분 채권을 주로 운용하기때문에 채권금리 인상은 보험기업들의 수익성을 직접적으로 향상시켜주죠.

▶ KRE와 KIE는 하나의 섹터에 집중하는 ETF이기 때문에 금리인상에 민감하게 반응하겠지만, XLF보다 리스크는 커질 수 있습니다.

▶ 그 외 은행주 ETF : 미국 은행주 ETF 리스트 총정리

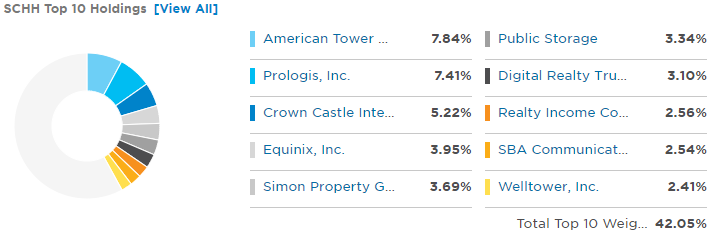

4. SCHH

▶ SCHH는 미국 리츠 ETF입니다.

▶ 금리인상으로 자금조달비용이 늘어난다는 점은 부동산 자산에 긍정적인 요소는 아닙니다. 그러나, 금리인상은 근본적으로 인플레이션에 의해 일어난다는 점과 금리인상 시 부동산 임대료는 빠르게 오르기 나쁘지 않은 자산이 될 수 있습니다.

▶ 다만, 중요한 것은 리츠 중 일부 우량한 리츠만이 임대료를 전가할 수 있고, 자금조달 비용 부담이 적어지기 때문에 우량한 리츠를 선택해야합니다.

▶ SCHH가 보유한 리츠들은 미국에서 최상위 리츠들입니다.

▶ 금리인상기 리츠에 대해서는 논쟁이 있을 수 있지만, 금리인상이 인플레이션에 기반한다는 사실과 부동산이 인플레이션의 강력한 헷지수단이라는 점에서는 리츠 ETF의 변동성을 지켜볼 가치가 있다고 판단됩니다.

▶ SCHH외 리츠 ETF : 미국 리츠 ETF 리스트 총정리 및 추천

5. FLOT

▶ FLOT는 미국 변동금리 채권 ETF입니다.

▶ FLOT는 주가변동성으로 금리인상에 대비하지는 못하지만, 미국 기준금리가 오를수록 따라서 배당금이 인상됩니다.

▶ FLOT ETF를 금리인상기에 보유할 경우, 큰 시세차익을 얻기는 어렵지만 적어도 손실은 보지않는 매우 안정적이고 방어적인 성향의 투자자에게 맞는 자산일 것입니다.

6. AGZD

▶ AGZD ETF는 미국 기준금리 헷지 단기채권 ETF입니다. 이름만 보더라도 기준금리 인상을 대비하는 ETF입니다.

▶ AGZD는 기준금리 인상을 대비하는 ETF로 가장 많이 언급되는 ETF중 하나입니다.

▶ 그러나, 과거 실적과 변동성등을 보았을때 정말 기준금리 인상 시 헷지가 가능한지에 대해서는 개안적으로 확실해보이지는 않습니다. 게다가 어떻게 투자되는 ETF인지 정확히 알기 어렵다는 점에서 개인적으로 매력적으로 느껴지지는 않습니다.

7. SCHP

▶ SCHP ETF는 미국 물가연동채권 ETF입니다. 미국 물가연동국채를 보유한 ETF입니다.

▶ 기준금리 인상이 물가상승(인플레이션)을 동반한다는 점에서 SCHP는 금리인상을 대비하는 자산이 될 수 있습니다.

▶ 물가연동채권은 금리상승기가 아니더라도 지속적으로 낮아지는 현금가치를 보존할 수 있는 ETF중 하나입니다.

▶ 물가연동채권 자세한 정보 : 물가연동채 ETF 6종 비교, TIP SCHP VTIP STIP SPIP LTPZ

Anothers

▶ 금리인상은 인플레이션을 동반한다.

▶ 금리인상은 현금가치의 상승을 의미하며, 현금성 자산군인 전통적 배당주, 단기채권, 리츠 등이 주목받는 시기가 될 수 있다.

'글로벌 ETF > 미국 ETF' 카테고리의 다른 글

| 2022년 미국 ETF 추천 TOP5 (0) | 2021.12.27 |

|---|---|

| 미국 헬스케어 ETF 리스트 총정리 (0) | 2021.12.14 |

| KRE ETF : 미국 지방은행 ETF : 금리인상 대비 (0) | 2021.11.25 |

| DRIV ETF : 글로벌 자율주행 및 전기차 [미래 모빌리티 투자] (0) | 2021.11.14 |

| TDIV ETF : 배당성장 기술주 [성장과 배당을 한번에!] (0) | 2021.11.12 |

댓글