INTRO

배당주와 기술주는 서로 성향이 다른 주식입니다.

일반적으로 성장성이 둔화된 금융, 통신, 소비재기업들은 뛰어난 현금창출능력을 바탕으로 꾸준한 배당과 자사주매입 정책을 펼칩니다. 배당주는 성장성은 낮아 주가성장률은 시장보다 뒤쳐지지만, 안정적인 배당을 지급하는 기업들이죠.

반대로, 기술주는 현재보다 미래에 더 큰 초점을 두며, 영업으로 벌어들인 현금을 배당과 자사주매입보다는 투자에 집중합니다. 배당보다 기업이 성장하여 자신들의 주주에게 주가로서 보답하는 기업들입니다.

시장보다 주가도 많이오르고, 배당도 많이주는 완벽한 기업은 없습니다.

그러나, 시장만큼 주가도 오르고, 배당도 지급하는 ETF는 있습니다. 이번에 소개해 드리는 TDIV ETF입니다.

Main Story

| First Trust NASDAQ Technology Dividend Index Fund [TDIV] | ||||

| 추종지수 | NASDAQ Technology Dividend Index | |||

| 상장일 | 운용규모 | 운용수수료 | 현재주가 | 배당률 |

| 2012. 08 | $1.70B | 0.50% | $59.93 ('21.11.12) | 1.79% |

TDIV는 배당을 꾸준히 지급하고 인상하는 기술주 및 통신주에 투자하는 ETF입니다. ETF 구성의 대부분은 기술주로 구성되어있으며, 주가성장과 배당성장을 동시에 목표로하는 ETF입니다.

TDIV를 운용하는 First Trust는 클라우드(SKYY), 사이버보안(CIBR), 다우 인터넷(FDN) 등 섹터형 ETF를 주로 다루는 운용사이며, 약 190여개의 ETF를 운용중에 있습니다. Invesco 정도의 중형 운용사정도의 규모입니다.

TDIV ETF는 2012년에 상장하여 약 10년간 운용되었으며, 운용규모는 17억달러(약 2조원)규모로 운용되고 있습니다. 10억달러가 넘는 운용규모에도 불구하고, TDIV의 일평균 거래량은 약 3~4만주정도밖에 되지 않습니다. 배당형 ETF들은 장기투자를 목적으로 하기때문에 거래량이 적은경우가 대부분이긴 합니다.

# TMI : NOBL(배당귀족ETF)의 운용규모는 약 90~100억달러인데, 일평균거래량은 20만주가 안됩니다.

TDIV의 운용수수료는 연간 0.50%로 미국기준 상당히 높습니다. First Trust가 운용하는 ETF들은 대부분 운용수수료가 높은편입니다. 해외자산을 편입하는 ETF가 아닌데도 0.50%라면 미국시장 기준으로는 상당히 높은 수수료라 생각됩니다. 연간 운용수수료는 주가상승분까지 감안하면 소폭 높아질 수 있습니다.

TDIV의 매매회전률(Turnover Rate)은 연간 약 49%입니다. 액티브 ETF급으로 높은 매매회전률은 아니지만, 패시브 ETF기준으로는 약간 높은수준의 매매회전률입니다.. 매매회전률이 높을수록 투자자에게 부과되는 수수료는 당연히 많아집니다. 49%의 수치에 대해서는 긍정적으로 보기는 어렵지만, 과도한 수준의 매매를하는 ETF는 아니기때문에 크게 신경쓸수준은 아닌듯합니다.

# 캐시우드의 ARKK ETF의 매매회전률은 70%이상 나옵니다.

# 국내의 펀드, ETF중에는 100%이상의 매매회전률이 나오는 ETF도 있습니다. 이런건 확실히 거르셔야합니다.

TDIV의 포스팅 현재일 기준 주가는 55달러, 배당률은 1.79%입니다. ETF 주가는 저렴할수록 부담없이 투자할 수 있기때문에 항상 긍정적이라 생각하는편입니다. 게다가, 기술주에 주로 투자하는데 배당률이 1.79%면 상당히 높은 수준의 배당률입니다. MS, 애플 등의 배당률은 1%도 안되는 수준이기 때문입니다.

# 우리에게 익숙한 대부분의 미국기업들(비자, 마스터카드, 코스트코) 등 대부분 배당률이 1%가 안됩니다.

TDIV 운용전략

TDIV의 운용전략은 배당을 꾸준히 지급하는 기술주와 통신주에 투자하는 것입니다.

TDIV에 포함되는 종목의 기준은 시가총액(5억달러 이상), 배당률(0.5%이상) 조건이 충족되어야하며, 최근 12개월 배당금 감소 내역이 없어야합니다. TDIV는 기술주 80%, 통신주 20%의 비중으로 ETF를 구성합니다. TDIV를 구성하는 최대종목수는 100종목으로 제한합니다.

TDIV에 선정된 각 종목들은 배당에 가중치를 두고 비중을 선정합니다. 기술주 중 안정적으로 배당을 지급하고 인상하는 기업들이 TDIV에 높은비중을 차지하게됩니다.

TDIV의 리벨런싱(비중조정)은 분기별로 진행하며, 인덱스 재구성은 반기별(3월, 9월)에 진행합니다. 그러나, 만약 TDIV에 포함되는 기본조건을 만족시키지 못하는 경우 언제든지 해당 종목을 편출시킬 수 있습니다. 배당금 삭감을 발표하는 기업은 바로 ETF구성자산에서 제외시키려는 의도로 해석됩니다.

# 매매회전률이 소폭 높아지는 이유입니다.

TDIV 구성종목

TDIV를 구성하는 상위 10종목입니다. 10종목의 비중은 50%를 상회하며, 높은수준의 비중을 차지하고있습니다. 특히 AVGO, MSFT, AAPL, INTC의 비중합계는 30%가 넘어가며 4종목의 비중이 타 종목들에 비해 압도적으로 높습니다.

구성종목의 대부분이 반도체, IT 기업들이다보니, 배당률이 높지는 않지만 배당성향이 20% 전후로 상당히 낮은 기업들이 많습니다. 배당성향이 낮음에도 꾸준히 배당금을 인상한다는 것은 그만큼 기업의 펀더멘털이 따라온다는 의미로 향후 배당성장이 더욱 기대될 수 있다는 것입니다. 주가는 당연히 따라오는 것입니다.

아래는 TDIV 상위종목들의 배당 지표들입니다.

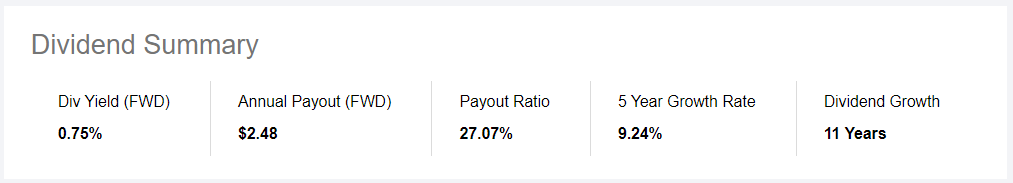

Broadcom(AVGO)

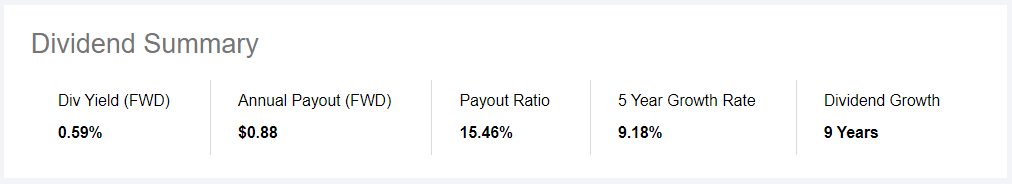

Microsoft(MSFT)

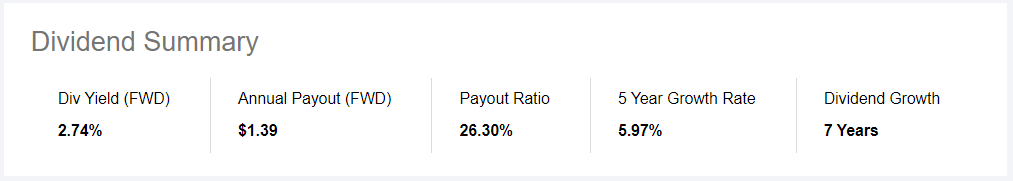

Apple(AAPL)

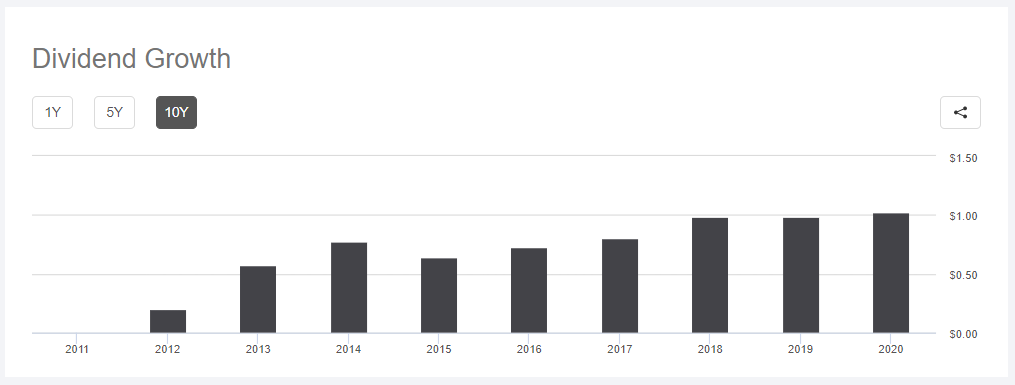

Intel(INTC)

TDIV 주가&배당 변동 추이

TDIV와 SPY(S&P500)의 비교 수익률입니다.

배당투자에 단점이라면, 꾸준히 배당이 지급되는 것은 좋지만 대부분의 배당주들은 주가수익률이 시장보다 하회하거나 심지어 마이너스 수익률을 기록하기도 한다는 점입니다.

TDIV의 주가수익률은 시장에 크게 뒤쳐지지 않습니다. 구성종목이 기술주이기 때문에 변동성은 소폭 높게나타나지만, 시장과 상관관계가 0.9이상으로 거의 시장변동성과 동일한 수준입니다.

현재일 기준 TDIV의 배당은 1.7%대입니다. SPY의 배당률은 1.2%이죠.

현재로서는 배당금 차이가 미비하지만, 마이크로소프트와 애플은 전세계에서 가장 주주친화적인 정책을 펼치고있는 기업입니다. 두기업은 매년 10%전후의 배당금을 인상하고 있죠. TDIV는 배당성장에 더욱 초점이 맞춰진 ETF입니다. 배당성장 기술주 ETF가 가장 잘 어울리는 표현일 것입니다.

Summary

▶ 시장수익률을 따라가며, 배당성장을 기대하는 ETF

▶ 높은 운용수수료와 매매회전률, 운용규모에 비해 낮은 거래량은 투자에 있어 부정적인 지표

Another ETF

'글로벌 ETF > 미국 ETF' 카테고리의 다른 글

| KRE ETF : 미국 지방은행 ETF : 금리인상 대비 (0) | 2021.11.25 |

|---|---|

| DRIV ETF : 글로벌 자율주행 및 전기차 [미래 모빌리티 투자] (0) | 2021.11.14 |

| 클라우드 ETF 리스트 총정리 (9종) (0) | 2021.11.08 |

| 미국 배당 ETF 리스트 총정리 (32종 : 운용규모 10억달러 이상) (0) | 2021.11.05 |

| 미국 사이버보안(Security) ETF 리스트 총정리 (7종) (0) | 2021.11.04 |

댓글