2022년 미국 ETF 추천 TOP5

INTRO

2022년의 투자 키위드는 "금리인상"과 "코로나의 종식"이 되지 않을까 생각됩니다.

금리인상은 모든 자산에 긍정적 요소가 아니기 때문에 금융섹터는 자산 중 일부 편입하는 것이 효율적이라 판단되며, 2022년에도 지속적으로 자산시장에 높은 변동성이 예상되기 때문에 급격한 성장보다는 안정적으로 실적을 바탕으로 하는 섹터가 긍적적인 결과가 있을 것으로 생각됩니다.

올해 초 제가 예상했던 2021년 추천 ETF 5종의 실적 결과와 함께, 글로벌 시장 트렌드를 통해 바라본 2022년 유망한 ETF TOP5입니다.

2021년 추천 ETF 실적

| 2021년 추천 ETF TOP5 및 수익률[21.12.27 기준] | ||||

| VOO or QQQM | SOXX | XLF | VNQ | LIT or CARZ |

| 27.61% or 28.46% | 43.23% | 33.49% | 37.70% | 27.29% or 16.76% |

2021년 초, 제가 추천했던 ETF 5종과 2021년 각 ETF의 수익률입니다.

CARZ외에 모든 ETF가 시장대비 아웃퍼폼하며, 상당히 좋은 수익률을 보였습니다.

특히, VNQ와 XLF는 성장주가 아님에도 시장대비 아웃퍼폼 한 것은 상당히 큰 의미가 있었다고 생각됩니다.

과연 2022년에도 시장대비 아웃퍼폼하는 ETF를 고를 수 있을지는 결과로서 보시기 바랍니다.

# 운이좋았다 :D

2022년 추천 ETF TOP5

1. S&P500 및 NASDAQ 시장 추총 ETF [VOO & QQQM]

▶ 2021년에 이어 2022년에도 VOO와 QQQ 등 미국시장 지수를 추종하는 ETF는 언제나 가장 먼저 추천드리는 ETF입니다.

▶ 2022년은 미국의 금리인상이 확실시되기 때문에 시장의 변동성은 더욱 커질 수 있으며, 성장주들의 주가조정이 크게 나타날 수 있습니다. 이런 시기에는 시장지수를 추총하는 투자는 상당히 큰 심리적 안정감을 가져다 줄 수 있습니다.

▶ SPY보다는 운용수수료가 낮은 VOO or IVV를 선호하는 편이라 VOO를 추천드립니다.

# SPY IVV VOO, S&P500 ETF 3종 비교

▶ QQQ와 동일하지만 저렴하게 매매가능한 QQQM역시 상장되어 있지만, 자금이 충분하다면 거래량이 뛰어난 QQQ를 추천드립니다.

# QQQ vs QQQM vs QQQJ 차이점 비교 분석

2. 금리인상을 대비하는 금융주 ETF [XLF or KRE]

▶ 2022년 미국 연준은 빠르면 3월, 늦어도 6월에는 금리인상을 시작할 것으로 예상됩니다.

▶ 실적이 뒷바침 되는 성장주에게 금리인상은 장기적으로는 노이즈일 수 있으나, 단기적으로는 충분히 조정을 가져올 수 있습니다. 지속적인 금리인상 속도가 빨라질지 느려질지 모르는 상황에서 자산의 일부는 보험적 성향으로 금융주 혹은 금리인상 대비 ETF를 보유하는 것을 추천드립니다.

▶ 금융주 ETF 중 XLF가 가장 대표적인 ETF입니다. 은행, 보험 등 전반적인 금융기업을 모두 모아놓은 ETF이죠.

▶ 금리인상에 보다 적극적으로 대응하고 싶다면 은행주 ETF를 추천드립니다. 특히 미국 지방은행에 투자하는 KRE ETF는 상당히 좋은 투자대상이 될 수 있습니다.

# KRE ETF : 미국 지방은행 ETF : 금리인상 대비

▶ XLF와 KRE 외에도 금리인상에 대비하기 위한 ETF가 있으니 참고시 도움이 될 수 있습니다.

3. 방송 & 광고 시장 ETF [SOCL]

▶ 2022년 제가 생각하는 미국주식 TOP-PICK은 알파벳(구글, GOOGL)입니다.

▶ 코로나19가 점차 안정화 단계에 들어서면, 여행&호텔 등 코로나19에서 살아남은 피해업종들은 공격적으로 광고 마케팅을 시작할 것이죠. 게다가 2022년에는 베이징 올림픽 역시 계획되어 있습니다.

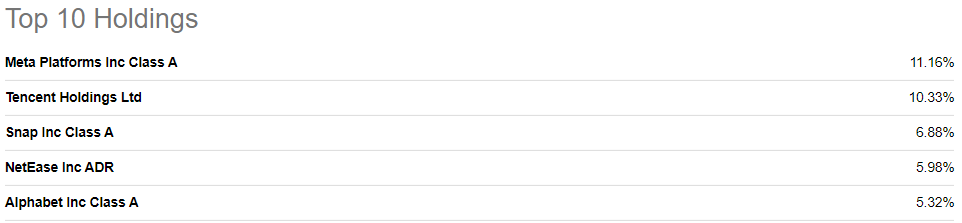

▶ 소셜미디어 플렛폼 ETF인 SOCL ETF의 상위종목들은 모두 광고시장에 대한 노출빈도가 높은 기업들입니다.

▶ 그러나, SOCL은 상당히 높은 변동성이 있는 ETF입니다. 구성종목에서 구글에 대한 비중도 낮구요. SOCL에 대한 대안으로 XLC 역시 나쁘지 않은 선택이 될 수 있습니다.

4. 중국 ETF [CQQQ or KGRN]

▶ 2021년 중국시장은 사실상 최악의 시장이였습니다. 헝다그룹 이슈, 교육기업 제제, 미국상장 중국기업 때리기 등 중국은 1년 내내 주식시장에 규제만 가했죠.

▶ 그러나, 12월 중국은 지준율을 5년만에 인하하며, 긴축에서 완화적 스텐스로 변하는 시그널이 보였습니다. 현재로서 충분히 기대해볼만한 요소가 있는 시장이죠.

▶ 2021년 미국시장이 급격히 상승했다는 점과 금리인상 우려 등으로 인해 2022년에는 미국 외 기업들로 자금이 이동 될 수 있지 않을까 생각됩니다. 2020년은 한국, 2021년은 미국의 주식시장이 가장 좋았다면, 2022년에는 중국역시 기대해볼 수 있을 것입니다.

▶ 중국의 나스닥 CQQQ ETF와 중국 친환경 KGRN ETF를 기대해보고 있습니다. 특히 중국은 친환경 시장에서는 압도적인 글로벌 1위 국가이기 떄문에 KGRN은 충분한 가능성이 있다고 판단됩니다.

# KGRN ETF, 중국 친환경 관련주 한번에 투자하자!

5. 반도체 ETF [SOXX]

▶ 반도체 섹터는 2021년 가장 핫한 섹터였습니다. YTD기준 40%가 넘는 수익률을 보였죠.

▶ 2021년에 이어 2022년에도 반도체는 자산 중 일부로서 없어서는 안될 섹터입니다. 그러나 너무나도 높은 상승률로 인해 지금 당장 매수하기보다는 조정이 나타날때 매수해야겠죠.

▶ SOXX외에도 SMH와 같은 좋은 반도체 ETF가 있으나 참고하는 것도 도움이 될 수 있을 것입니다.

Summary

▶ 2022년에는 고성장 기업들보다는 안정적인 성장을 할 수 있는 기업들이 주목을 받을 것으로 판단됩니다.