4월 Portfolio 비중 및 손익(말일기준)

▶ 4월 시장은 희망과 절망의 갈림길이였던것 같습니다.

▶ 4월 20일경까지 소폭의 하락으로 잘 버티던 증시가 기업들의 실적발표를 시작으로 하루는 희망을 보고, 또하루는 절망하는 나날이 반복되어 결국 한달간 S&P500기준 -8.8% 하락하였습니다.

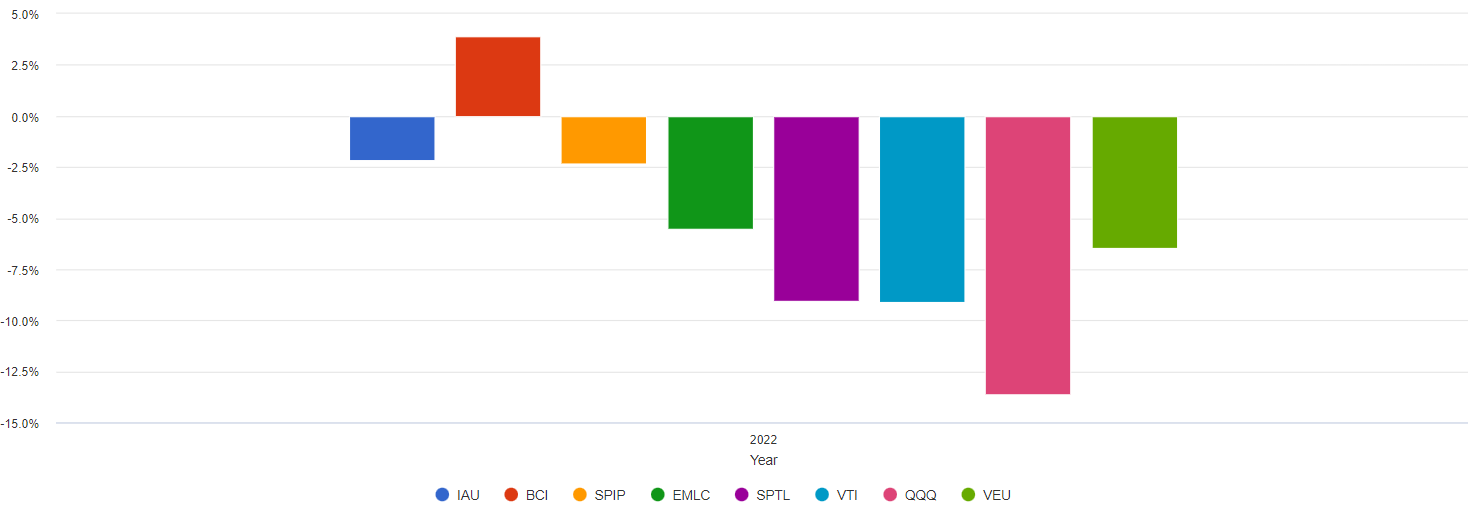

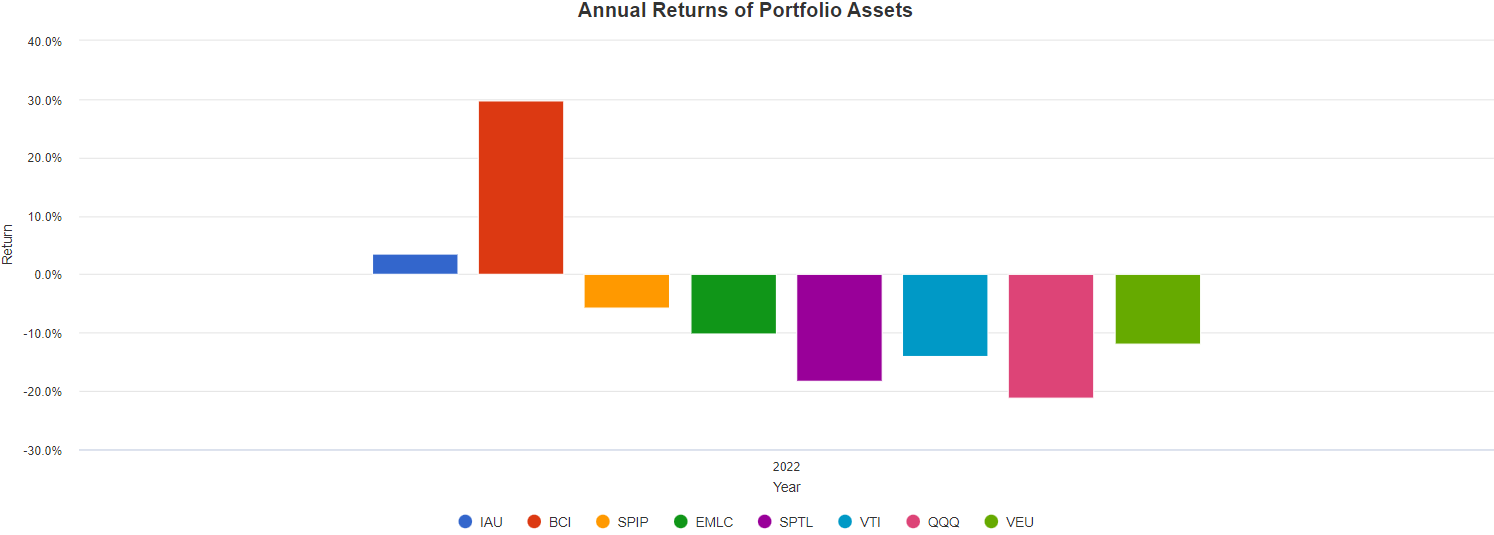

▶ 4월 유일하게 상승한 자산은 원자재입니다. 원자재의 상승폭은 지난 몇달대비 낮아지며, 시장은 인플레이션 정점에 대한 기대감이 조금씩 반영되는듯합니다.

▶ 다만, 한달간 원자재, 채권, 주식 모든 자산이 하락하는 시기를 지난 후에는 대부분 증시는 반등한 경험이 많습니다. 모든 자산을 던지고 Only현금을 외치는 시기가 공포가 극에달하는 시기이며, 시장에 바닥이 근접한 시기일 확률이 높은것이죠. 달러가치는 급등했습니다.

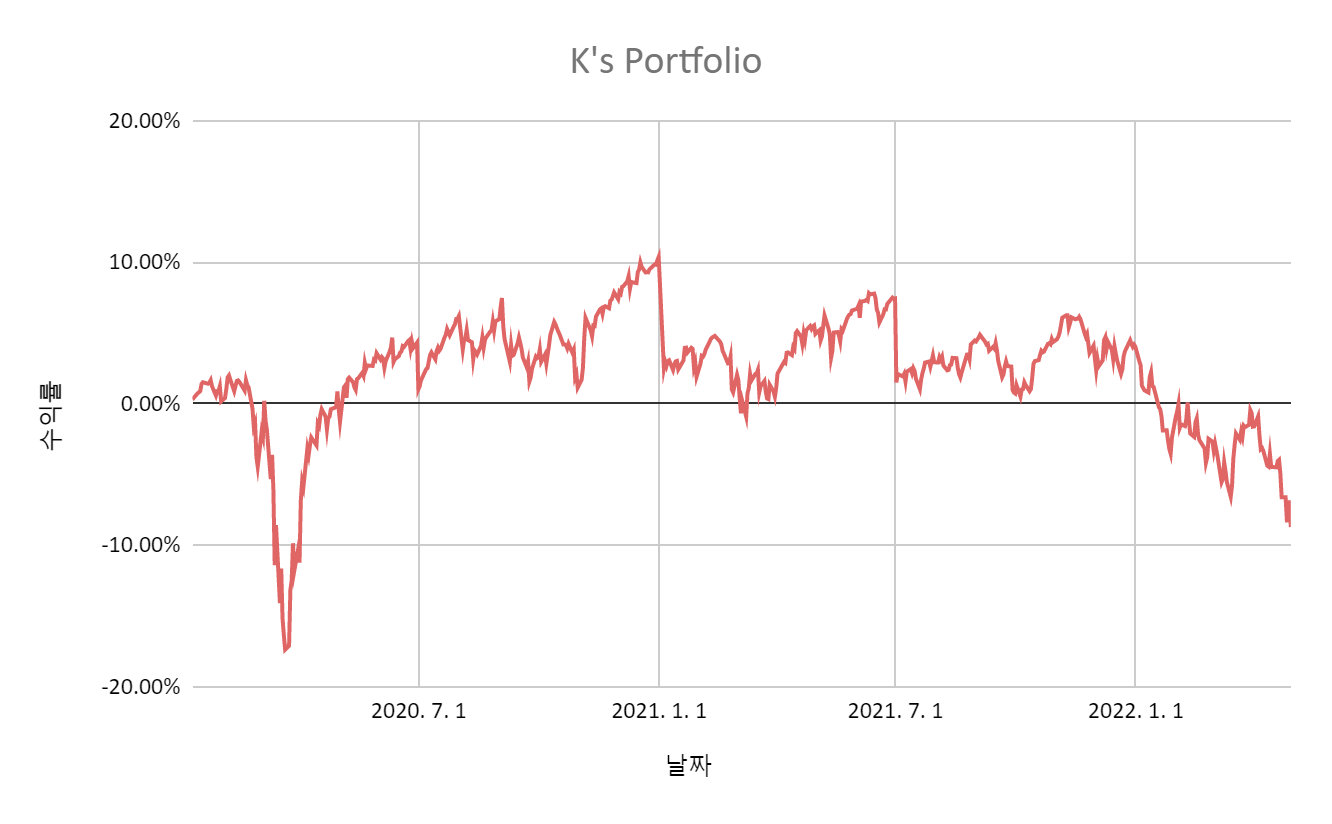

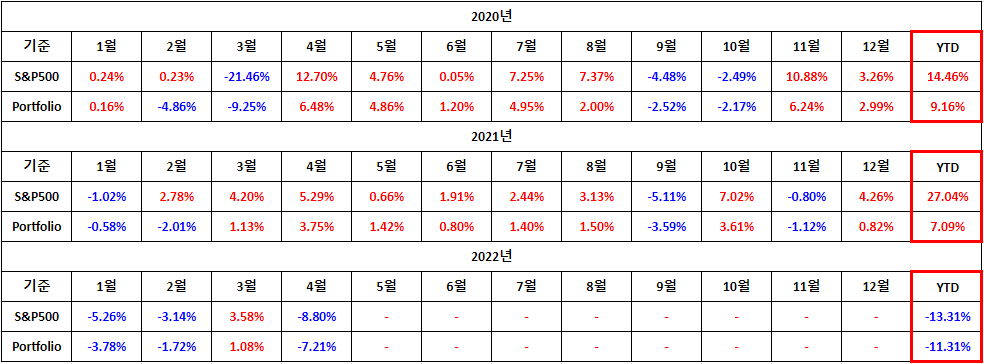

월별 손익 및 누적실적

▶ 한달간 S&P500은 -8.8% 하락했습니다. 4월 막판에 패닉에 가까운 셀링이 나왔죠.

▶ 포트폴리오 수익률은 -7.21%입니다. 워낙 미국에 대한 비중이 높아 S&P500과 유사한 수준입니다. 주식과 채권이 모두 무너질때 믿을건 꾸준히 들어오는 현금흐름(배당)밖에 없습니다.

** 환율을 제외한 달러기준 수익률입니다. **

** 매년 1월과 7월에는 자금투입과 함께 정기리벨런싱을 진행하므로 수익률이 희석되는 듯한 그래프를 보입니다. **

종목별 연간누적 실적

▶ 올해 초, 포트폴리오 비중 결정 당시, FED는 물가를 잡으려 할 것이기 때문에 원자재를 줄여야한다는 판단은 완전히 틀린 전망이였습니다.

▶ 우크라이나-러시아 전쟁은 예상치못한 이슈지만, FED의 긴축사이클이 아직까지는 너무나도 느립니다. 그러나 FED의 긴축은 지금부터 본격적인 시작입니다. 원자재 피크아웃에 대한 전망은 변함없습니다.

미국 5월 증시 이슈 및 예상

▶ 러시아 우크라이나 전쟁

# (4월 전망) 미국과 러시아간 전면전, 러시아의 핵무기 사용 등 극단적인 상황이 아니라면 증시에 큰 영향 없음.

# (5월 전망) 러시아가 우크라이나 일부지역을 점령하는 것을 목표로 선회한듯하며, 전반적으로 4월 전망과 동일

▶ 장단기 금리차 역전

# (4월 전망) 금리인상기에 나타나는 자연스러운 현상, 증시에 큰 영향 없음.

금리인상은 경기가 좋을때 할 수 있는 것이며, 금리인상이 마무리 되는 1.5~2년 후에는 당연히 경기하락기가 따라 옴

# (5월 전망) 장기금리 상승으로 빠르게 (+)전환. 더이상 시장에서 장단기 금리차를 이야기 하는 투자자는 없음.

또한, 모두가 아는 리스크는 더이상 리스크가 아님.(장단기금리차 역전이 더이상 시장에 큰 하락을 만들긴 어려울 것)

▶ 인플레이션

# (4월 전망) 인플레이션 지표가 발표될 때 마다 역대급 지표 발표로 일정부분 증시 약세 요소.

5월, 6월부터는 기저효과로 인해 인플레이션 지표가 꺽일 것으로 예상되기때문에 인플레이션 우려는 4월이 마지막이 될 것으로 예상 됨

# (5월 전망) FOMC 이후 5월 2주차에 CPI 발표예정. 4월 전망과 동일

▶ 금리인상

# (4월 전망) 인플레이션 지표와 연동되어 5월 FOMC 0.5% 금리 빅샷이 대두되며, 증시에 약세 요소 전망

5월 FOMC가 5월 CPI 발표보다 빠르기 때문에 0.5% 인상 가능성은 높으나, 6월 0.5% 인상 가능성은 높지않다고 판단

# (5월 전망) 5월 FOMC에서 0.5% 인상은 확실시 되며, 추가적인 강력한 발언이 없다면 시장반등 예상됨.

당초, 6월 FOMC에서 0.5%인상가능성이 높지 않다고 예상했으나, 6월까지 0.5%인상이 적절해보임.

만약, CPI가 꺽이면서 0.75%인상에 대한 이슈가 나온다면 과도한 시장의 반응이라 판단됨.

▶ 실적발표

# (4월 전망) 4월 1분기 실적발표는 어닝서프라이즈가 이어질 것으로 예상 됨. 아직 경기는 침체가 아닌 확장단계

최근 주가도 상당부분 조정받았으며, 투자자들의 실적기대감이 소폭 낮아져 있기 때문에 실적발표를 기점으로 반등의 가능성은 충분하다고 판단됨.

# (5월 전망) 빅테크 실적은 극과 극으로 엇갈렸지만, 주가는 결국 모두 하락함. MSFT, AAPL, V 등 호실적을 발표한 기업들을 추가매수하기 상당히 좋은 상황.

긴축 VS 성장에서 아직까진 애매한 상황이지만, 강력한 성장주는 살아남음. AMD는 현재 가장 강력한 성장주 중 성장주이므로 5월 초 AMD의 실적발표가 중요하다고 판단되며, 호실적을 발표할 경우 시장 전체가 살아날 수 있는 계기될 수 있을 것.

▶ 결론

# (4월 전망) 4월 2~4주차 실적발표, 5월 1주차 FOMC, 5월 2주차 CPI발표가 반등의 기점이 될 가능성이 높음

4월 말까지만 버텨보자.

# (5월 전망) 4월 전망과 변함없음. 5월중엔 AMD의 실적이 중요하다 생각됨.

'K군 Rich Project > Monthly Portfolio Return' 카테고리의 다른 글

| 22년 5월 K's 자산배분 포트폴리오(Portfolio) 실적발표 (0) | 2022.06.03 |

|---|---|

| 22년 4월 K's 개인연금펀드 포트폴리오 실적발표 (0) | 2022.05.02 |

| 22년 1분기 K's 배당주 포트폴리오 수익률 실적발표 (0) | 2022.04.06 |

| 22년 3월 K's 개인연금펀드 포트폴리오 실적발표 (0) | 2022.04.06 |

| 22년 3월 K's 자산배분 포트폴리오(Portfolio) 실적발표 (2) | 2022.04.01 |

댓글