INTRO

최근 국내 자산운용사에서 해외 유명 ETF를 국내 상장시키고 있습니다.

QQQ, SPY는 기본이고, LIT같은 리튬이나 전기차관련 ETF까지 상장시켰죠.

해외투자를 어려워하거나, 번거로워하는 투자자에게 상당히 매력적인 상품이기 때문에, 이 트렌드는 앞으로 한동안 지속될 것입니다.

그런데, 운용보수를 보면 말이 안되는 수준입니다.

TIGER 나스닥100의 운용수수료는 0.07%입니다. 미국에 상장된 QQQ는 0.20%보다 싸게 운용됩니다.

숨겨져있는 비용이 있다는 것이죠!!

과연 국내상장 해외ETF와 해외 ETF 직접투자 중 어떤 것에 투자하는게 효율적인 것인지 환전, 수수료, 운용수수료까지 모두 한번에 알아보겠습니다.

Main Story

| 국내상장 해외ETF란? | 해외 ETF |

| TIGER 나스닥100 | QQQ |

| KBSTAR S&P500 | SPY |

| 기타 등등 국내상장된 해외자산 ETF | 기타 등등 해외 직접 상장된 ETF |

국내상장 해외ETF와 해외ETF에 대해 글로 전달하다보니 햇갈릴 우려가 있어 사전에 알려드립니다.

| 미국주식 거래시 수수료 체계 | ||||

| 환전수수료 | 거래수수료 (국내증권사) |

SEC FEE | 매매차익 (양도소득세) |

배당소득세 |

| 1.75% | 0.25%(NH나무) | 0.00051% | 250만원 초과시 22% | 15% |

글에 앞서 미국주식 거래시 미국 주식 거래시 기본적인 수수료 체계에 대해 이해할 필요가 있습니다.

미국 ETF는 미국주식과 동일한 취급을 받고있으므로, QQQ 혹은 SPY를 매매하더라도 동일하게 적용됩니다.

국내상장 해외ETF를 거래 시, 우리가 환전수수료나 SEC FEE를 내지는 않습니다.

증권사는 투자자로부터 받은 자금을 가지고 비율에 맞게 주식을 매매해야하는데, 증권사가 투자자를 위해 해당 비용을 부담할리는 절대 없습니다.

이 비용들은 모두 기타비용이라는 항목으로 들어가 투자자도 모르는 사이 부과하게 됩니다.

| 해외 ETF | 운용수수료 | 국내상장 해외 ETF | 운용보수+기타비용 = 총비용 |

| QQQ | 0.20% | TIGER 미국나스닥 100 | 0.07% + 0.14% = 0.21% |

| KINDEX 미국나스닥 100 | 0.07% + 0.27% = 0.34% | ||

| SPY IVV |

0.09% 0.03% |

TIGER 미국S&P500 | 0.07% + 0.34% = 0.41% |

| KINDEX 미국S&P500 | 0.07% + 0.41% = 0.47% |

해외 대표 ETF인 QQQ, SPY의 운용수수료와 동일한 지수를 추종하는 국내상장 ETF의 총 비용입니다.

국내 운용사에서 알리는 보수는 운용보수(0.07%)만 표면적으로 알립니다.

그러나, 실제 운용보고서를 열어보면 운용보수의 몇배에 해당하는 비용들이 기타비용이라는 명목으로 빠져나갑니다.

매매, 환전 등으로 인한 수많은 비용들이죠.

과연 두 ETF중 어떤것이 더욱 저렴하고 장기적으로 효율적일지 본격적으로 비교해보겠습니다.

국내ETF VS 해외ETF

| 가정조건 |

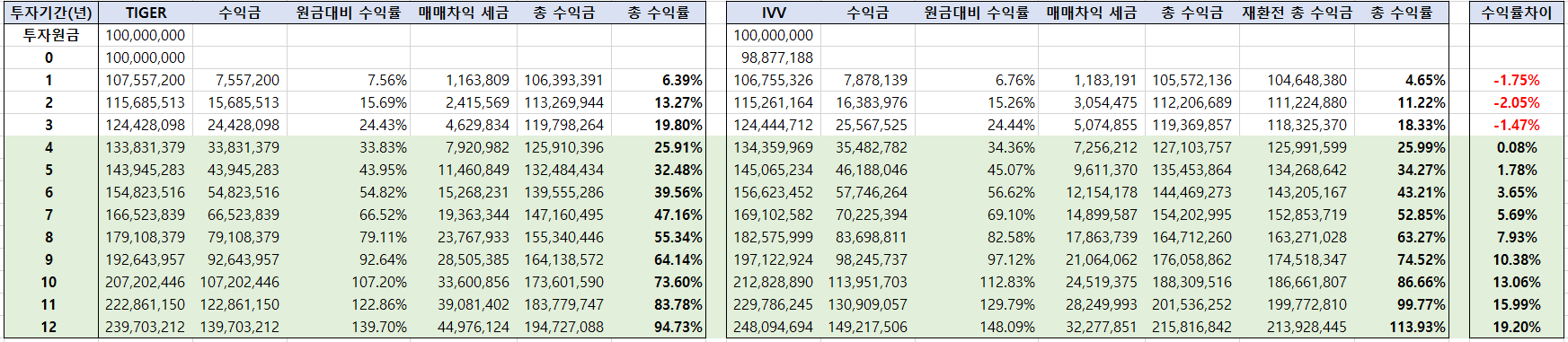

| 1. 환전우대율 : 50% <증권사 환전률이 낮음을 반영> 2. 증권거래세 : 0.25% 3. 연평균수익률 : 8% <S&P500 연평균 수익률 가정> 4. ETF 한주당 가격은 고려하지 않으며 투자금 100% 투자를 가정 함. 5. 연간 수익률 변동성은 고려하지 않음.(월별 연평균수익률/12 씩 수익발생) 6. ETF별 괴리는 고려하지 않음 7. 투자대상은 TIGER S&P500(0.41%) & IVV(0.03%)의 수수료를 가정 함. 8. IVV의 경우 원달러 환전시 환율은 1:1로 가정(보기편하게하기위해) |

위 조건을 기본으로 하여 시뮬레이션을 돌렸습니다.

종합소득세 24%구간, 투자원금 1억원 투자자의 시뮬레이션입니다.

해외ETF에 직접투자할 시 환전수수료와 증권거래세를 선반영하기 때문에 약 1%가량 투자금이 낮아집니다.

# 환전수수료 = 1.75% * (1 - 50%) = 0.88%

# 증권거래세 = 0.25%

국내상장 해외ETF는 투자원금에서 선취수수료는 없기때문에 100%를 투자합니다.

그러나, 해외자산을 매입하고 거래하는데 들어가는 비용은 모두 기타비용으로 투자자가 부담하므로, 높은 운용수수료를 매년 부과합니다. ETF 전체자산에서 수수료를 매일 조금씩 반영하여 빼가는 구조입니다.

운용수수료 차이로 인해 3년이면 해외ETF가 선차감된 환전수수료와 증권거래세를 복원하고 총금액이 더 커지게됩니다.

게다가 주목할 점은 ETF 매도시 발생되는 매매차익에 대한 세금입니다.

국내상장 해외ETF와 해외ETF직접투자는 매매차익에 대한 세금부과율이 다릅니다.

# 국내상장 해외ETF : 금융소득 2000만원 미만(15.4%), 2000만원 초과분(금융소득 종합과세)

# 해외ETF 직접투자 : 250만원 미만 비과세, 250만원 초과분 22%

현재 시뮬레이션은 종합소득세 24%구간에 해당할 경우 발생되는 수익률차이입니다.

|

위 시뮬레이션 결과, 달러를 원화로 재환전 시 발생되는 수수료를 감안하더라도 7년의 투자기간이 지나면 미국상장 ETF에 투자하는게 효율적입니다.

만약, 종합소득세율 구간이 35%인 구간인 투자자라면 결과는 어떨까요?

종합소득세 35%구간, 투자원금 1억원 가정입니다.

단 4년이면 미국ETF의 수익률이 국내상장 ETF수익률을 초과합니다.

만약, 종합소득세율 35%인 구간에서, 투자원금이 1억이 아닌 2억이라면?

투자금이 상승함에 따라, 수익금은 커지게되고 금융소득종합과세를 맞는 구간이 빨라지게됩니다.

미국 ETF수익률이 국내상장ETF를 넘어서는데 1억원 투자시 4년 걸렸지만, 2억원 투자시 3년으로 빨라지게 됩니다.

아마, 지금쯤 눈치챘을것입니다.

해외ETF직접투자는 소득이높고, 투자금이 큰 투자자일수록 더 큰 효과를 보게 됩니다.

시뮬레이션을 하나 더 해보죠.

종합소득세 35%구간, 2억원 투자자가 환율우대를 50%가 아닌 90% 받는다면?

선취수수료에 해당하는 환율스프레드가 거의 없어짐에 따라 해외ETF직접투자의 수익률은 더 빠르게 압도합니다.

최근에는 증권사에서 신규고객에게 환율 100%우대 서비스(환율수수료 없음)를 일정기간 제공하지만, 증권사 환율우대는 일반적으로 증권사 등급을 올려야 받을 수 있습니다.

NH나무기준 자산 1억원 이상은 환율우대 50%정도를 받습니다.

Summary

해외 ETF에 직접투자하는게 효율적인 투자자는 소득이 높거나, 투자금이 크거나, 특별한 사유로 환율우대율이 높은 투자자입니다.

2023년부터 국내 투자자의 금융소득에 대한 과세방법이 상당히 많이 바뀝니다.

국내상장 해외ETF에도 22%의 세율을 부담한다는 이야기도 있는데, 정책은 언제나 바뀔 수 있기때문에 2023년의 정책변경은 고려하지 않았습니다.

'Investing information > Study' 카테고리의 다른 글

| ISM 제조업지수, PMI지수 자세히 알아보기, 100% 활용법 (1) | 2021.09.16 |

|---|---|

| 52주 신고가 의미와 종목 검색 방법 (0) | 2021.09.11 |

| 산타랠리 : 어떤 종목을 선택해야 하는가? [시장/섹터/종목별 정리] (0) | 2021.08.24 |

| 메타버스 뜻과 글로벌 자금이 몰리는 이유 (0) | 2021.08.09 |

| 공매도 모의거래 이수방법 : KRX한국거래소 (0) | 2021.04.24 |

댓글