INTRO

엔페이즈에너지 2분기 실적이 발표됬습니다.

22년도 2분기는 빠른 금리인상과 경기침체에 대한 우려, 수요둔화 등이 글로벌 시장에 부담이 있었으며, 중국의 태양광 패널 관세회피 조사 등 불확실성이 있었습니다.

미국과 유럽이 경기둔화가 눈앞인 상황에서 태양광이라는 태양광이라는 요소에 비용을 덜 쓰지 않겠는가에 대한 우려와 높은수준의 금리로 인해 주가 조정이 많았지만, 결국 모든것을 실적으로 보여주었습니다.

엔페이즈 에너지[ENPH] 22년 1분기 실적발표 핵심사항 요약

A. 마이크로인버터 & IQ배터리 출하량 성장세 지속

엔페이즈의 주요 사업영역은 태양광 마이크로인버터 및 배터리 시스템입니다.

# 엔페이즈 에너지(ENPH) 기업분석 2편 : 고성장 친환경 기업

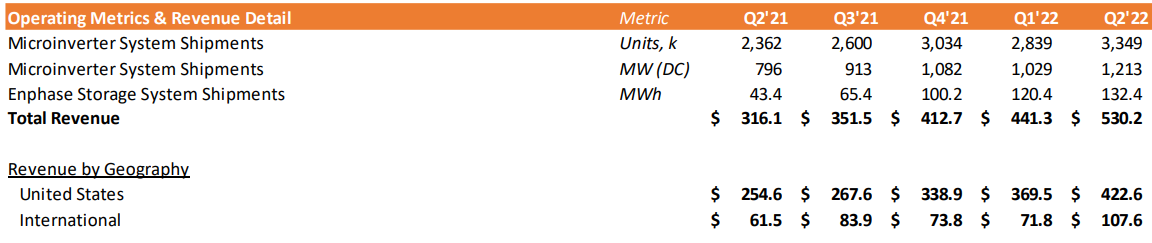

22년도 2분기 마이크로인버터 출하량과 스토리지 시스템은 1분기 대비 각각 18%, 10%가량 증가했습니다. YOY로는 40%, 200% 이상 증가하며 성장이란 무엇인지 보여주었습니다.

이번분기는 유럽과 미국에서 모두 강한 성장을 보였습니다.

미국에서는 QOQ기준 15%, YOY기준 66%의 매출성장을 보였습니다.

유럽에서는 OQQ기준 69%, YOY기준 89%의 매출성장을 보였습니다.

엔페이즈에너지의 글로벌 매출비중은 미국 80%, 글로벌 20% 수준까지 분산되었습니다. 유럽에서의 높은 매출성장이 글로벌 매출 비중 상승을 이끌고 있습니다.

B. 22년도 3분기 가이던스

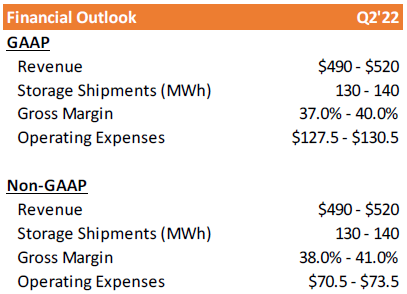

엔페이즈는 1분기 실적발표때, 2분기 가이던스의 상단인 5억 2천만 달러의 매출을 제시하였습니다.

2분기 실적은 5억 3천만달러를 기록하였고, 마진율 42.2%를 기록하며 자신들이 내세운 가이던스를 충분히 충족시켰습니다.

2분기 실적발표에서 제시한 3분기 가이던스는 5억 9천만달러 ~ 6억 3천만 달러입니다. NON-GAAP기준 마진은 39 ~ 42%로 시장분위기에 비해 충분히 높은수준의 가이던스입니다.

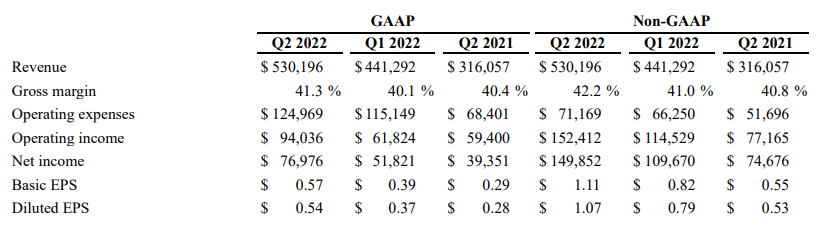

C. 1분기 이익률 42.2% / 13% / 29% 달성

엔페이즈의 재무적 기본모델은 35% / 15% / 20%입니다. 각각 매출이익률, 영업비용, 영업이익률을 의미합니다.

엔페이즈는 매출이익률(Growth Margin)이 35%이하인 사업은 시도조차 하지 않겠다는 의미입니다.

21년도 2분기 이익률은 각각 42.2% / 13% / 29%를 보였으며, 1분기보다 마진모델이 더 좋아졌습니다.

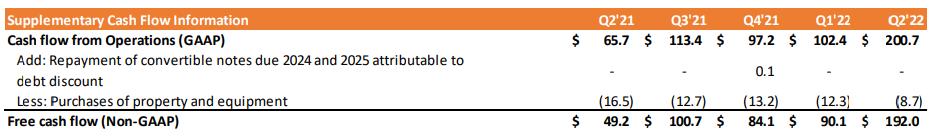

D. 영업현금흐름(Free Cash Flow Operations) 지속 상승 중

영업현금흐름 역시 상당히 크게 상승했습니다.

영업이익이 YOY 2배가까히 성장했으니, 당연한 수준이겠죠. 주식보상은 21년 2분기 150억달러에서 22년 2분기 530억달러로 3배 이상 급증했습니다. 엔페이즈의 성장을 함께하고자 하는 사람들이 많아졌다는 의미겠지요.

E. 기타 주목할만한 사항

인벤토리(재고)가 21년도 말에 비해 2배가량 증가했습니다.

21년도 4Q 재고는 7400억달러에서 22년도 2Q 재고는 1억3천만달러로 크게 증가했습니다.

22년도 2분기에는 수요둔화로 인해 기업들의 재고가 큰 리스크로 작용했던 시기였습니다. 엔페이즈 역시 재고가 쌓이는 것을 막기 어려웠던것 같습니다.

다만, 과연 현재수준의 재고가 높은수준인가에 대해서는 고민해볼 필요가 있습니다.

매출대비 재고비율은 0.24배 수준으로 한분기 매출의 1배도 안되는 수준을 보유중입니다.

부채비율이 지난 21년도 383.3%에서 22년도 2분기 440.3%로 증가했습니다. 1분기 583.8%로 상승했습니다.

지난 1분기 583.8%보다는 상당히 크게 낮아진 수준이지만, 부채비율이 높은것은 사실입니다.

금리인상 사이클 시작하던 2분기, 경기침체 리스크로 가장 큰 타격을 받은 기업 중 하나가 엔페이즈 였습니다. 모든것을 실적으로 돌려놓았지만, 경기침체가 가까워질수록 리스크는 분명히 높습니다.

엔페이즈 에너지[ENPH] 22년 2분기 컨퍼런스콜 주요내용

A. 공급망은 큰 변화 없음. Capa 증설 예정대로 진행 중.

물류공급망이 살짝 풀리기는 했으나, 엔페이즈 배터리 리드타임은 여전히 14~16주를 계획중입니다.

마이크로인버터의 리드타임은 8~10주로 역시 큰 변화 없습니다.

글로벌 물류망은 조금 개선되었지만, 엔페이즈는 강력한 수요로 인해 공급망이 수요를 아직까지 못따라가고 있는듯합니다.

월마트와 타겟 등 일부 기업들이 재고가 쌓여서 문제인 것과 반대로 엔페이즈는 강력한 수요가 지속적으로 뒷바침 되고 있기 때문에 재고상승은 엔페이즈에 큰 리스크는 아닙니다. 엔페이즈에게 수요둔화로 인한 리스크는 없을수도 있겠다는 생각이 들게 만는 발표자료였습니다.

B. Capa 증설 예정대로 진행 중.

엔페이즈의 현재 1분기 Capa는 약 500만 마이크로 인버터입니다. 23년 1분기 루마니아 공장가동으로 Capa 600만 마이크로 인버터 생산에는 큰 차지이 없어보입니다.

C. 미국 & 유럽의 수요는 상당히 강하다.

미국과 유럽 모두에서 수요는 지속적으로 강하게 나타나고 있습니다.

유럽과 미국에서 매출상승만 보더라도 각각 YOY 66%, 89%가 나타나고 있죠.

다만, 일부 IB들은 현재 엔페이즈가 유럽에 태양광인버터와 배터리 시스템을 공급하는 거의 유일한 기업이기 때문이고, 향후 경쟁자들에 대한 우려를 표하였습니다.

유럽에는 지정학적 문제 등으로 많은 경쟁업체들이 제품공급에 차질을 빗고있지만, 엔페이즈는 유럽에서 직접생산공급하기 때문에 점유율을 높힐 수 있었고, 고객 만족도 역시 높게 나타나고 있습니다.

D. 신규모델 IQ8은 전체 마이크로인버터의 20% 수준, 3월 배터리 단가 인상

엔페이즈는 22년도 1분기 중 새로운 마이크로인버터 모델인 IQ8을 출시하였습니다.

23년도 2분기 정도면 모든지역에서 IQ8이 마이크로인버터의 90%가 될 것이라 발표하였습니다. 2분기까지 전체 마이크로인버터 출하량의 37%가 IQ8로 전환이 완료되었고, 향후 지속적으로 분기당 20%내외의 전환률을 보일것으로 전망됩니다.

미국의 가장 큰 태양광 기업 중 하나인 썬파워는 아직까지 IQ7을 사용중이라고 합니다.

썬파워가 IQ8로 변경하면 IQ8로 전환이 가속될 것으로 전망되며, 엔페이즈의 마진율 역시 상당폭 개선될 수 있을 것입니다.

E. 차세대 배터리 모델 IQ Battery 5P 출시 연기

엔페이즈의 차세대 배터리 IQ 배터리 5P가 연기되었습니다.

1분기 실적발표에서는 22년도 말에 3세대 IQ배터리 5P를 출시할 것이라 하였는데, 2분기 실적발표에서는 23년도 초 북미부터 출시하겠다고 언급하였습니다.

Summary

2022년 2분기 실적발표를 돌아보면 새로운 서프라이즈한 발표는 없었습니다.

경기침체가 눈앞에 보이는 상황에서, 과감한 배팅을 하기 쉽지 않겠죠.

그럼에도, 엔페이즈는 실적발표 이후 사상최고가를 갱신하였습니다.

오직 실적으로 모든것을 증명한 것입니다.

약간 우려스러운 부분도 있습니다.

유럽에서 수요는 분명 강하지만, 경기 둔화가 나타난다면, 태양광에 지속적으로 유럽과 미국 가정이 돈을 쓸까?

전쟁이 마무리되고, 유가가 하락하고, 가스가격이 낮아지고, 경기가 둔화되어도 지금과 같을까라는 의문이 남아있긴 하지만, 성장세 만큼은 가장 높은 기업중 하나입니다.

또한, 벨류에이션 역시 상당히 큰 부담이죠.

현재일 기준 주가는 주당 295달러수준인데, 22년도 예상 EPS는 4달러대 입니다. PER은 74배이죠

1분기와 2분기 실적이 지속적으로 잘나와서 22년도 F/W EPS가 4.2달러대 까지도 예상되긴하지만, 그럼에도 PER은 70배입니다.

테슬라가 금일기준 74배인데, 엔페이즈가 74배라...

성장이 분명 강하다는건 분명한데, 벨류가 너무 높은건 어쩔수 없어보입니다.

시장 환경이 고PER기업에 우호적이진 않은 상황이라 2분기 실적발표 이후 일부 소량 매도하였습니다. 기다리면 분명 좋은 기회가 다시 올 것이라고 믿고있습니다.

'미국 주식 > 엔페이즈 에너지 [ENPH]' 카테고리의 다른 글

| 엔페이즈 에너지 2022년 1분기 실적 [ENPH 22 1Q] : 성장성 이상무! (0) | 2022.04.29 |

|---|---|

| 엔페이즈 에너지(ENPH) 기업분석 2편 : 고성장 친환경 기업 (0) | 2021.12.05 |

| 엔페이즈 에너지(ENPH) 기업분석 1편 : 글로벌 태양광 트렌드 (0) | 2021.12.03 |

댓글